2022-01-20 09:35:39 来源:中国经济网 阅读量:11895

搜狐财经

冯紫彤

日前,A股市场迎来了2022年银行业IPO第一股——兰州银行。

自2016年7月预先披露招股书到如今完成发行,兰州银行的上市路已走过五年有余,被称为A股排队时间最长的银行。

根据兰州银行招股书,其此次公开发行约新股5.7亿股,全部为新股按3.57元/股的发行价格计算,兰州银行此番预计募集资金总额约为20.33亿元,扣除发行费用后,预计募集资金净额约为19.68亿元

至此,A股上市银行数量正式更新为42家同时,兰州银行也成为甘肃银行之后甘肃省第二家上市银行,第一家A股上市银行

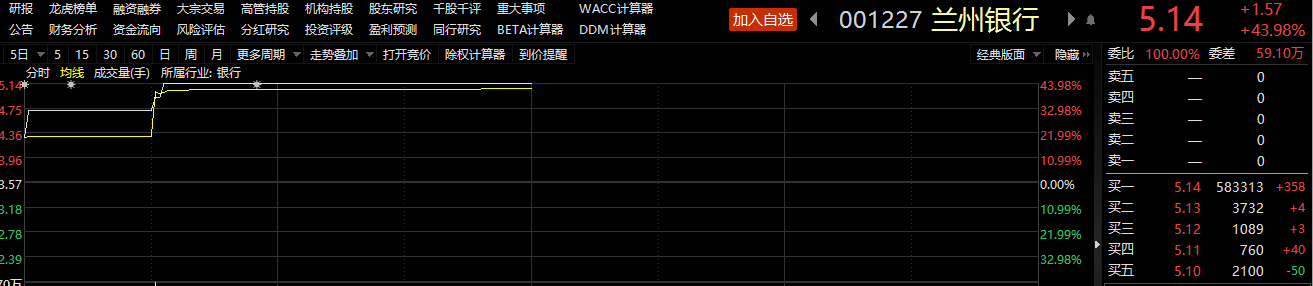

开盘首日,市场反响较为热烈,以每股4.28元的股价开盘后,随即暴涨31.93%至每股4.71元,触发新股上市首日停牌规则,停牌至10点。

复牌后,兰州银行延续涨势,10:03分即以43.98%的涨幅封板,现价5.14元/股。

截至午间收盘,兰州银行总市值293亿元,交易量97.98万手,市净率1.15倍,市盈率13.64倍。

值得一提的是,兰州银行是A股首只破净发行的银行股。。

以兰州银行3.57元/股的发行价格计算,其发行后每股净资产为4.33元,相对应发行市净率为0.82倍也即意味着其股票未上市便已破净

此外,与近来几只银行新股比较,兰州银行的申购并称不上火爆,且有360万股遭弃购。业内人士认为,银行上市可以通过直接融资方式充实资本,增加股东资产流动性。

发行结果显示,兰州银行网上最终发行数量为5.13亿股,占发行总量90%,网下最终发行数量为5695.67亿股,占发行总量的10%,回拨后网上发行中签率为0.13546%。

这一中签率在2020年以来上市银行股中位居倒数第二位,优于沪农商行。

而据发行结果公告,兰州银行遭网上投资者放弃认购354.12万股,放弃认购金额1264.22万元,网下投资者放弃认购6.07万股,放弃认购金额21.65万元。银行资本金补充可分为内源性,外源性两大渠道。

根据公告,网上,网下投资者放弃认购股数将全部由保荐机构包销,包销股份数量为360.19万股,包销金额为1285.87万元,包销比例为0.63%。其中,内源性渠道主要是每年的留存收益以及部分的超额拨备,外源性渠道则主要有上市融资,增资扩股,以及发行可转债,优先股,永续债,二级资本债等。这般弃购比例在上市银行中并不多见

兰州银行成立于1997年6月,前身为兰州城市合作银行,是甘肃省第一家地方法人股份制商业银行,1998年5月更名为兰州市商业银行,2008年6月更名为兰州银行。

历史资料显示,2016年7月1日,兰州银行在证监会预先披露招股书,拟于深交所中小板上市,保荐机构为中信建投证券,2018年4月4日,其披露状态变更为预先披露更新直至2021年9月方得上会资格并首发过会

据兰州银行此前招股书,其预计其2021年全年营业收入为78.15—79.32亿元,同比增长7.00%—8.60%,预计实现归属于母公司所有者净利润15.27—16.37亿元,同比增长2.29%—9.66%,预计实现扣除非经常性损益后归属于母公司所有者净利润15.87—16.98亿元,同比增长79.38%—91.85%。

。